|

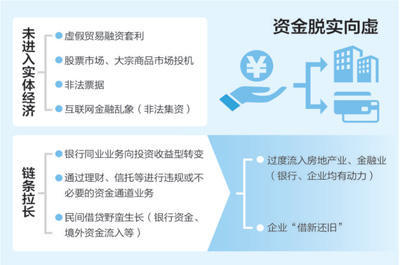

杠杆收購(gòu)、債市違約、票據風(fēng)波……一段時間以來(lái),不少熱(rè)點金融事(shì)件(jiàn)背後都(dōu)有銀行資金的影(yǐng)子。相(xiàng)比傳統的信貸資金,這些錢通過在不同金融市場、不同機(jī)構之間穿梭,在金融體(tǐ)系内部 “虛投空轉”,一些風(fēng)險已經顯現。這種新的金融風(fēng)險隐患,引起市場高度關注。

銀行的錢,本應更多地流向實體(tǐ)企業,爲振興實體(tǐ)經濟添動力,卻緣何出現在金融市場裡(lǐ)“打轉轉”?這會對整個經濟運行帶來(lái)什麽危害?相(xiàng)應的風(fēng)險又該如(rú)何防範?本報記者對此進行了一番調查。

銀行資金“空轉”是咋玩的?

有的進入債券等其他(tā)市場,在金融體(tǐ)系内自(zì)我循環;有的雖進入企業,但(dàn)企業并未投資于實業;還(hái)有些資金通過信托繞道進入房(fáng)市,房(fáng)地産企業成了銀行貸款的“香饽饽”

銀行資金“空轉”,有幾條清晰的路(lù)徑可(kě)尋。

輾轉進入資本市場是第一條路(lù)徑。在去(qù)年(nián)備受關注的萬科(kē)事(shì)件(jiàn)中,銀行資金的影(yǐng)子隐現。銀行理(lǐ)财資金進入寶能,沒有投資于實體(tǐ)産業,而是成爲寶能購(gòu)買萬科(kē)股票的主要來(lái)源。寶能一邊用銀行理(lǐ)财資金替換了之前券商的資金,一邊通過證券公司和基金公司的資産管理(lǐ)計(jì)劃,獲得(de)銀行的理(lǐ)财資金,繼續增持萬科(kē)股票,銀行資金間接投資于二級市場。

進入債券市場是第二條典型路(lù)徑。特别是在去(qù)年(nián)底債市違約事(shì)件(jiàn)爆發後,其背後大(dà)量來(lái)自(zì)銀行的資金成爲市場焦點。“銀行資金一直是債券市場的主力。在去(qù)年(nián)的債市上,銀行的理(lǐ)财資金‘空轉’,錢從(cóng)銀行再轉到其他(tā)金融機(jī)構手中,機(jī)構之間環環相(xiàng)套,每過一道手就(jiù)加一層杠杆,資金最終才投入債市,但(dàn)這樣延長了交易鏈條,虛擡了整個債券市場。”一位外資投行研究人(rén)員(yuán)對記者說(shuō)。

第三條路(lù)徑是,銀行資金繞道進入房(fáng)地産市場。央行公布的數據顯示,2016年(nián)新增人(rén)民(mín)币貸款中,45%是個人(rén)住房(fáng)按揭貸款,還(hái)有更多銀行的錢拐了個彎,流入房(fáng)地産開發項目。

“很多房(fáng)地産企業通過正常的貸款拿不到資金,就(jiù)轉道信托計(jì)劃,但(dàn)資金實際上還(hái)是來(lái)自(zì)銀行。”某股份制商業銀行分(fēn)支機(jī)構客戶經理(lǐ)告訴記者,信托公司爲房(fáng)地産發行一筆信托計(jì)劃,同時銀行發行理(lǐ)财産品,将理(lǐ)财産品的資金通過券商、基金公司、保險公司等的資管計(jì)劃與信托計(jì)劃對接。一般房(fáng)地産企業通過信托計(jì)劃獲得(de)資金的年(nián)利率在15%左右。

河北某房(fáng)地産開發公司總裁告訴記者,當前實體(tǐ)經濟面臨較大(dà)困難,銀行對外貸款也非常慎重。但(dàn)房(fáng)地産企業沒受影(yǐng)響,反而成了銀行貸款的“香饽饽”。因爲有去(qù)庫存政策的支持,不動産抵押也被銀行認爲是安全的保障。特别是去(qù)年(nián)房(fáng)市火(huǒ)爆,房(fáng)地産開發是銀行貸款的重點。

由此可(kě)見(jiàn),上述銀行資金,有的是進入了債市、股市等其他(tā)市場,在金融體(tǐ)系内自(zì)我循環;有的雖然流向了企業,但(dàn)企業并未投資于實業;還(hái)有的是通過信托等形式,進入了房(fáng)地産市場。

“2014年(nián)以來(lái)随着股市上漲而迅速發展的配資業務,就(jiù)是商業銀行、信托公司以及證券公司利用資管産品進行的一種創新。此外,在股權激勵、杠杆收購(gòu)以及定向增發等證券市場交易中,也大(dà)量存在銀行理(lǐ)财資金的身(shēn)影(yǐng)。”中國(guó)社科(kē)院金融所銀行研究室主任曾剛說(shuō)。截至2016年(nián)底,我國(guó)資産管理(lǐ)行業總規模已達到100萬億元。其中,銀行理(lǐ)财規模最大(dà),券商資管和基金子公司業務增長最迅速。

“空轉”風(fēng)險到底有多大(dà)?

銀行的錢在金融機(jī)構間“空轉”,對整體(tǐ)經濟運行帶來(lái)危害,一旦債務違約,資金鏈條上的各家金融機(jī)構難逃其責,銀行也不能幸免

資金“空轉”,不僅會放(fàng)大(dà)金融市場風(fēng)險,也會因爲拉長了資金流轉鏈條,擡高實體(tǐ)經濟的融資成本。

風(fēng)險首先來(lái)自(zì)高杠杆。

“資金在不同機(jī)構之間流轉,每過一道金融機(jī)構就(jiù)要收取一定的費用,而金融機(jī)構隻有放(fàng)大(dà)杠杆做投資,才能套取收益。一旦市場發生(shēng)逆轉,‘擊鼓傳花’到某家機(jī)構手中時,這家機(jī)構沒有獲利空間,杠杆加不上去(qù),就(jiù)會發生(shēng)違約。去(qù)年(nián)底的國(guó)海證券違約事(shì)件(jiàn)就(jiù)是這個原因。”某商業銀行資管部門(mén)負責人(rén)說(shuō)。

僑興私募債違約事(shì)件(jiàn)是其中一例。企業原有償債遇到困難後,地方産權交易中心爲企業發行私募債來(lái)緩解資金壓力,同時引入保險機(jī)構提供履約保證,原來(lái)的貸款銀行出具銀行保函,爲債務兜底,最終産品在互聯網金融平台上銷售給普通投資者。由于産品層層擔保,企業若出現債務違約,資金鏈條上的各家金融機(jī)構難逃其責,銀行也不能幸免。

“這些風(fēng)險看(kàn)似由不同的金融機(jī)構承擔,實際上并沒有真正分(fēn)散,反倒是因爲資金鏈條拉長,如(rú)果産品開始違約,風(fēng)險最終會傳遞到銀行體(tǐ)系内。”一位銀行從(cóng)業人(rén)員(yuán)坦言,大(dà)家對其中的風(fēng)險心知肚明,但(dàn)隻要每家機(jī)構在鏈條上還(hái)能有套利空間,就(jiù)會無視風(fēng)險,繼續“玩”下去(qù)。

銀行資金層層轉手,加大(dà)了企業融資成本。

胡軍是福建某科(kē)技型企業負責人(rén),最近向銀行申請(qǐng)一筆貸款,拿到手的卻是一筆“組合貸款”:一半是貸款,一半竟是銀行承兌彙票,承兌彙票的一半額度要作(zuò)爲保證金存回銀行。“對企業而言,貸款的便利度就(jiù)降低了,爲此支付的成本也高了,除了貸款利率外,開承兌彙票有一筆手續費,去(qù)銀行貼現還(hái)要交上一筆貼現費。”胡軍說(shuō),有的銀行在貸款前就(jiù)和企業“商量”好,開了承兌彙票後還(hái)要去(qù)别家銀行貼現,之後再把資金存到自(zì)家銀行。企業在銀行有了存款,銀行又能爲企業“貸款”了。如(rú)此反複,資金在銀行之間存來(lái)貸去(qù),企業最終拿到手的貸款“縮水”不少,貸款成本升高。

各種金融機(jī)構融合加深,還(hái)會放(fàng)大(dà)整個金融系統的風(fēng)險。“這種風(fēng)險的影(yǐng)響不再局限于某一市場或行業中,而是通過股權控制、資金交易等紐帶,将單個行業、單個市場的風(fēng)險滲透到金融市場各個子市場,包括銀行、基金、券商和保險等,風(fēng)險的外溢性大(dà)增,整個金融體(tǐ)系的系統性風(fēng)險在上升。”曾剛說(shuō)。

“虛投空轉”該怎麽堵?

解決資金空轉問(wèn)題,不是簡單地讓錢全部流入實體(tǐ)經濟,最根本的是要搞好實體(tǐ)經濟,讓銀行能找準适合投資的行業、企業。金融創新必須回歸服務實體(tǐ)經濟的本源

“防範資金空轉、不讓資金脫實向虛,不能簡單地理(lǐ)解爲讓資金全部進入實體(tǐ)經濟。”曾剛認爲,我國(guó)金融業發展到現在,不僅有解決融資問(wèn)題、滿足實體(tǐ)經濟需求的功能,還(hái)有風(fēng)險管理(lǐ)、資金配置及流動性管理(lǐ)等需要,面對的金融服務需求已經非常廣。真正存在風(fēng)險、影(yǐng)響可(kě)持續發展的,是銀行資金滿足實體(tǐ)經濟需要的過少,而在發揮其他(tā)功能方面過大(dà),因此,實現資金的合理(lǐ)流向是關鍵。

過去(qù)一段時間,受有效信貸需求不足影(yǐng)響,不少銀行選擇大(dà)力拓展其他(tā)非信貸類業務,甚至一些銀行的非信貸資産已超過信貸資産,其中就(jiù)有很多資金流向股市、債市、房(fáng)市等。曾剛認爲,解決資金空轉問(wèn)題,最根本的是要搞好實體(tǐ)經濟,加快(kuài)推進供給側結構性改革,比如(rú)進一步推動去(qù)産能、去(qù)杠杆,讓銀行能找準适合投資的行業、企業。

“實體(tǐ)經濟是金融發展的基石,應推動産業多元化發展,爲銀行資金提供更多的投資渠道和機(jī)會,流向實體(tǐ)經濟的四面八方。”交通銀行金融研究中心高級研究員(yuán)陳冀認爲,還(hái)應注重引導市場預期,防止出現局部資産泡沫化。

随着金融市場化改革不斷推進,不同金融領域交叉明顯增加,監管層面也要适時調整和優化。“雖然現在是分(fēn)業經營、分(fēn)業監管,但(dàn)很多機(jī)構已實現混業經營,利用産品創新完成資金跨市場流通。”中國(guó)民(mín)生(shēng)銀行首席研究員(yuán)溫彬指出,監管機(jī)構需加強協調,對創新産品、新型金融領域統一監管,尤其是在鼓勵互聯網金融創新的同時,應按照(zhào)金融的本質要求進行監管,防範金融風(fēng)險。

“加強監管不是限制金融業務和産品創新,而是要适應相(xiàng)關業務的發展趨勢及風(fēng)險特征,守住不爆發區域性、系統性風(fēng)險的底線。”曾剛建議(yì),強化監管協調應完善統計(jì)體(tǐ)系,以便及時、全面了解跨市場交易規模和資金流向,同時強化不同監管部門(mén)之間的協調機(jī)制,信息共享,定期溝通,在特殊情況下能進行适時幹預。

陳冀認爲,随着非信貸業務的快(kuài)速發展,銀行的業務模式和風(fēng)險日(rì)趨複雜化,銀行不僅應繼續加強對傳統信貸業務的風(fēng)險把控,還(hái)要主動适應業務創新發展的進程,注重對各類新型非信貸資産類型的風(fēng)險管理(lǐ),使創新不跑偏。

溫彬建議(yì),銀行應盡快(kuài)建立和完善全面風(fēng)險管理(lǐ)的長效機(jī)制,制定與銀行發展戰略相(xiàng)适應的風(fēng)險偏好方案,确保銀行持續穩健經營。

(來(lái)源:騰訊新聞)

|